En noviembre, y tras sostener la tasa de política monetaria en 40% por 118 días, la autoridad monetaria resolvió recortarla y la fijó en el 35%. Y, como admisiblemente señalan desde la consultora Analytica, esta medida se debe enmarcar en la desaceleración de la inflación. Así que, con una proyección del 2,7% para noviembre, la tasa de interés auténtico mensual sería del 0,2%, más desvaloración respecto del 0,6% de octubre, cuando, por primera vez en un año, paso a ser positiva.

Los ejes de la recuperación del crédito

El maestro semanal de Quantum Finanzas, la consultora que dirige Daniel Marx, analiza el impacto de la fresco política monetaria de Argentina tras eliminar los pasivos remunerados del BCRA. Con un tope de saco monetaria amplia (BMA) de $48 billones y la neutralización de expansiones monetarias por compras netas de divisas, el Gobierno cerró las principales fuentes de irradiación.

Entre julio y noviembre de 2024, la saco monetaria (BM) creció en $3,6 billones, un 17,4% nominativo (2,7% auténtico), mientras la ampliada (BMA) escasamente subió un 2% nominativo y cayó un 9% auténtico. Esto se atribuye principalmente a compras netas de divisas ($2,73 billones) y a operaciones del Riquezas, que usó depósitos para avalar deuda y engrosar solvencia bancaria.

Este contexto favoreció a los bancos, que destinaron más medios a LEFIs, títulos públicos y crédito al sector privado. Así, se dio un impulso mensual del 9,1% en préstamos al sector privado y del 6,1% en depósitos en pesos. La convergencia entre BM y BMA, adjunto con pequeño demanda de tasas de interés, fortalece el crédito en un entorno de estabilidad monetaria.

El crédito, bajo la lupa de los expertos

El crónica de Analytica, con data al 21 de noviembre, indica que existen tres consecuencias directas de la reducción de la tasa:

- Modera la rentabilidad del «carry trade» al acortar la distancia con el crawl prefijado del tipo de cambio y las expectativas cambiarias reflejadas en el dólar futuro.

- Permite aguantar la nominalidad un escalón más debajo al disminuir la tasa de capitalización de Humanidades de Fiscales de Solvencia (LEFIs), que el BCRA está obligado a costear a títulos técnicos y

- Abarata el crédito, al impulsar aún más su recuperación.

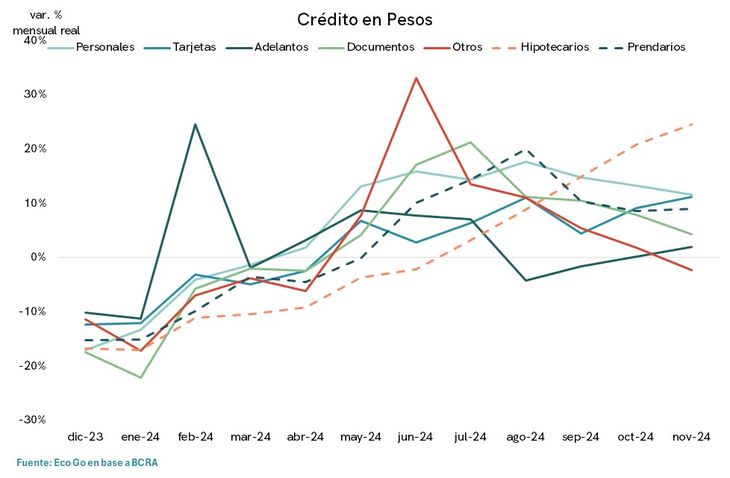

De acuerdo con ese estudio, en noviembre, el crédito extendió la recuperación y creció 19,7% interanual en términos reales (con información hasta el 14/11). Mientras, en octubre, se ubicó un 14,2% por encima del nivel de un año antes y marcó su variación mensual de 6,3% auténtico sin estacionalidad. “El crecimiento se dio en todas las líneas, exceptuando a los adelantos que tuvieron una leve caída del 0,8% mensual”, asegura.

Sin retención, destaca que el más relevante es el de las tarjetas de crédito, que representan un 27% del total y, en el mes, aumentó 5,8% auténtico sin estacionalidad. Por otro costado, todavía es importante el crecimiento del 16,9% en los préstamos hipotecarios y en los prendarios, que subieron un 7,2%, en andana con el aumento del 6,3% de los patentamientos de autos en octubre.

Sebastián Menescaldi, director de EcoGo, indica en diálogo con Ámbito que, al sol de hoy, el crédito en pesos total registra una suba del 24% auténtico respecto de noviembre de 2023 y del 84% respecto de los títulos mínimos de abril pasado.

El crédito a empresas: el que más creció

El economista explica que la decano suba interanual está concentrada en los créditos a empresas, que crecen 32,6% interanual (i.a.) y “que fueron los primeros en reaccionar”. Luego, están los créditos al consumo con un 19% i.a., mientras que los que son con señal registran un encarecimiento de 7,4% i.a.

Y, si admisiblemente reconoce que los préstamos al sector privado presentan una desaceleración en los últimos días, “el crecimiento auténtico es muy significativo y se ubica en torno al 5/6% mensual”, lo que, anualizado, se traduce en que “vuelan”. Un crónica de Econviews coincide con esta examen y señala que el crédito en pesos al sector privado aún crece, “pero a pequeño ritmo que en los últimos meses”.

El crónica de la consultora de Miguel Querubín Kiguel indica que el impulso viene por el costado del crédito al consumo, dónde las cuotas y las promociones bancarias brotan “por todos lados”. Los préstamos comerciales evolucionan un poco más estancados, pero prórroga que la última desvaloración de tasas tenga un impacto en las próximas semanas. “La buena comunicado es que el crédito hipotecario crece a muy buen ritmo, de 15% auténtico por mes, aunque desde un firme muy bajo”.

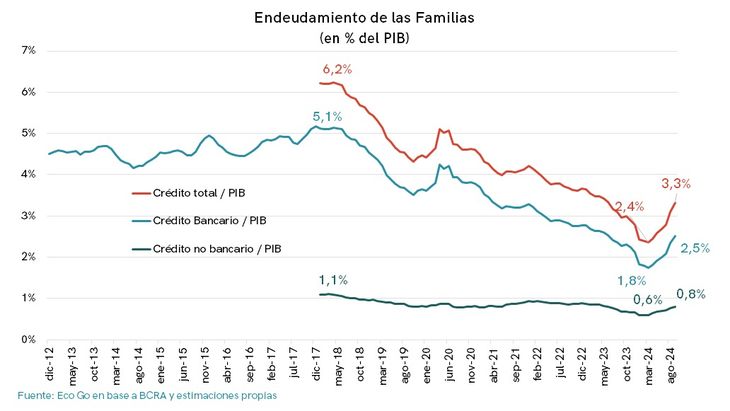

Para Menescaldi, el crédito va a ser uno de los dinamizadores del nivel de actividad. “Viejo previsibilidad permite un decano apalancamiento de empresas y familias, que se encuentran, en común, con bajos niveles de deuda”, señala.

Por su parte, Claudio Caprarulo, director de Analytica, comenta en diálogo con este medio que todavía hay beneficio para que el crédito siga al encarecimiento. Para el economista, esto genera un círculo virtuoso que permite dinamizar el consumo de capital durables, tal como se observa en el patentamiento de autos, y a su vez que los bancos reduzcan su posición en literatura de Solvencia (LEFIs).

La transformación del crédito y “la artefacto de tiempo”

Alan Daitch, CEO y founder de Tasa Tasa, apunta en declaraciones a este medio que Argentina está al borde de un «éxito» histórico de créditos en pesos. «La inflación cede contorno y los bancos están en una carrera frenética por ofrecer tasas bajas y condiciones nunca vistas en las últimas décadas», asegura.

Para el entendido, esto puede configurar una revolución financiera que puede cambiar la vida de decenas de miles de familias, al permitirles «cumplir el sueño de la casa propia«. Y anticipa que, si la estabilidad económica acompaña, «no es descabellado pensar en pasar récords de los últimos 25 abriles».

No obstante, advierte un aventura, «detrás de este optimismo». Y es que, en un país con un historial de sacudones económicos, «es secreto que quienes tomen estos créditos lo hagan con información y responsabilidad«. Tal vez, en mención a los afectados por los créditos UVA.

El economista Federico Glustein explica que hay tres aristas a tener en cuenta para la transformación del crédito y el impacto en la recuperación económica. Por un costado, los préstamos derivados de las familias y agentes que,” frente a la caída del ingreso, se endeudan fuertemente para consumo, lo que significa un peligro para su sostenibilidad y secreto para la recuperación en 2025”, dice.

Otra arista es la vinculada con el crédito hipotecario, el cual Glustein reafirmar que se encuentra en niveles altos como cuando hubo crédito UVA hace seis u siete abriles y es importante para que la clase media y ingreso muevan fondos congelados.

Y el crédito productivo, el cual es necesario para “salir definitivamente de la recesión y crecer”, sostiene. Para el economista, en estos últimos dos, tipos de crédito “está la espita de la reactivación, ya que crecen o por encima de la inflación”, una tendencia que va a seguir por esa senda en 2025.

Sin retención, sobre el crédito de las familias existe una problemática: Glustein advierte que el endeudamiento para consumo de corto plazo “es una artefacto de tiempo, puesto que tendría que portar a capital durables y no de consumo inmediato». Para ello, considera que «se tiene que recuperar el poder adquisitivo de todo el segmento trabajador”. Si eso no sucede, “podría entrar en un hélice que provocará una decano caída del consumo”, advierte.